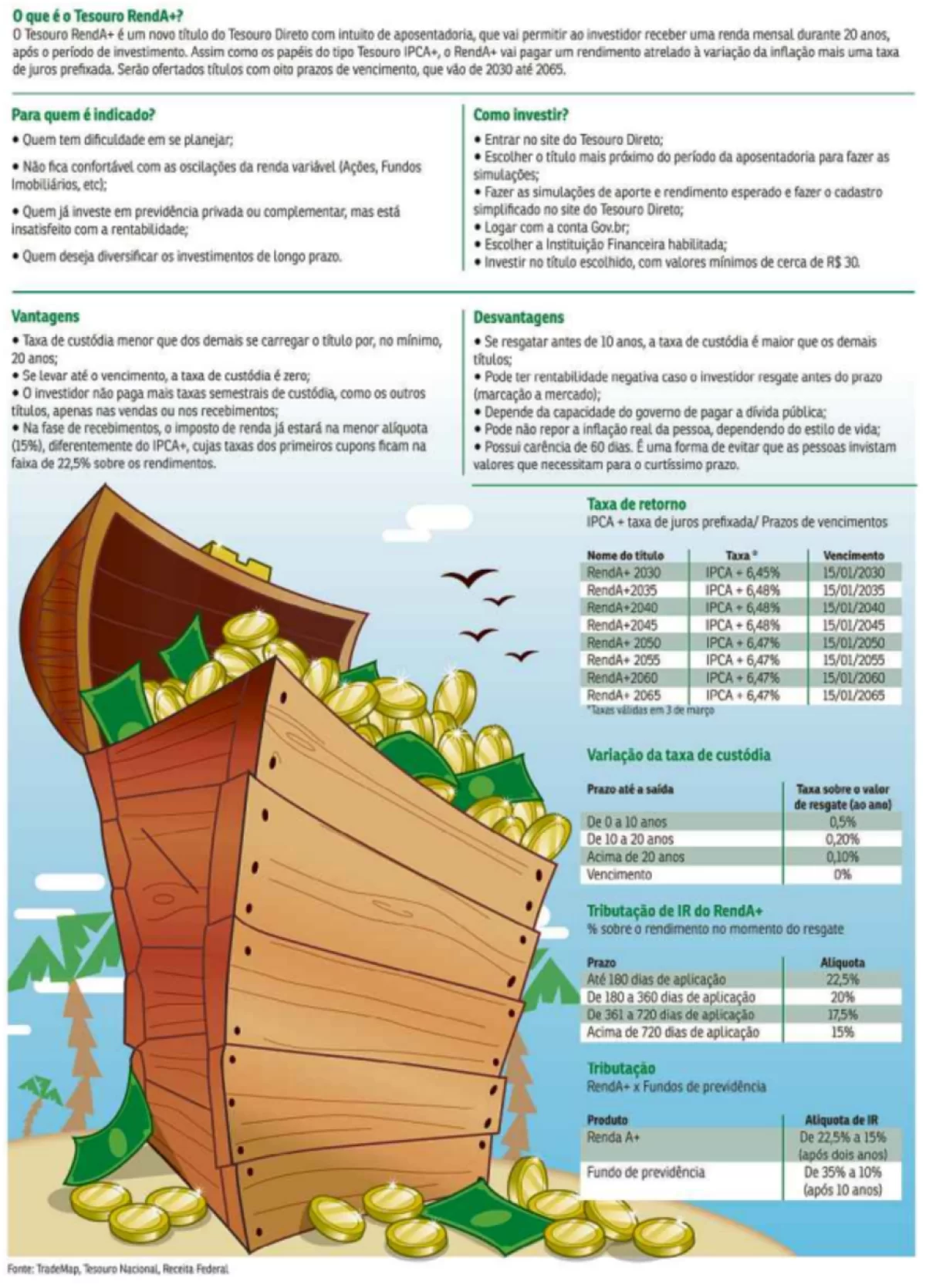

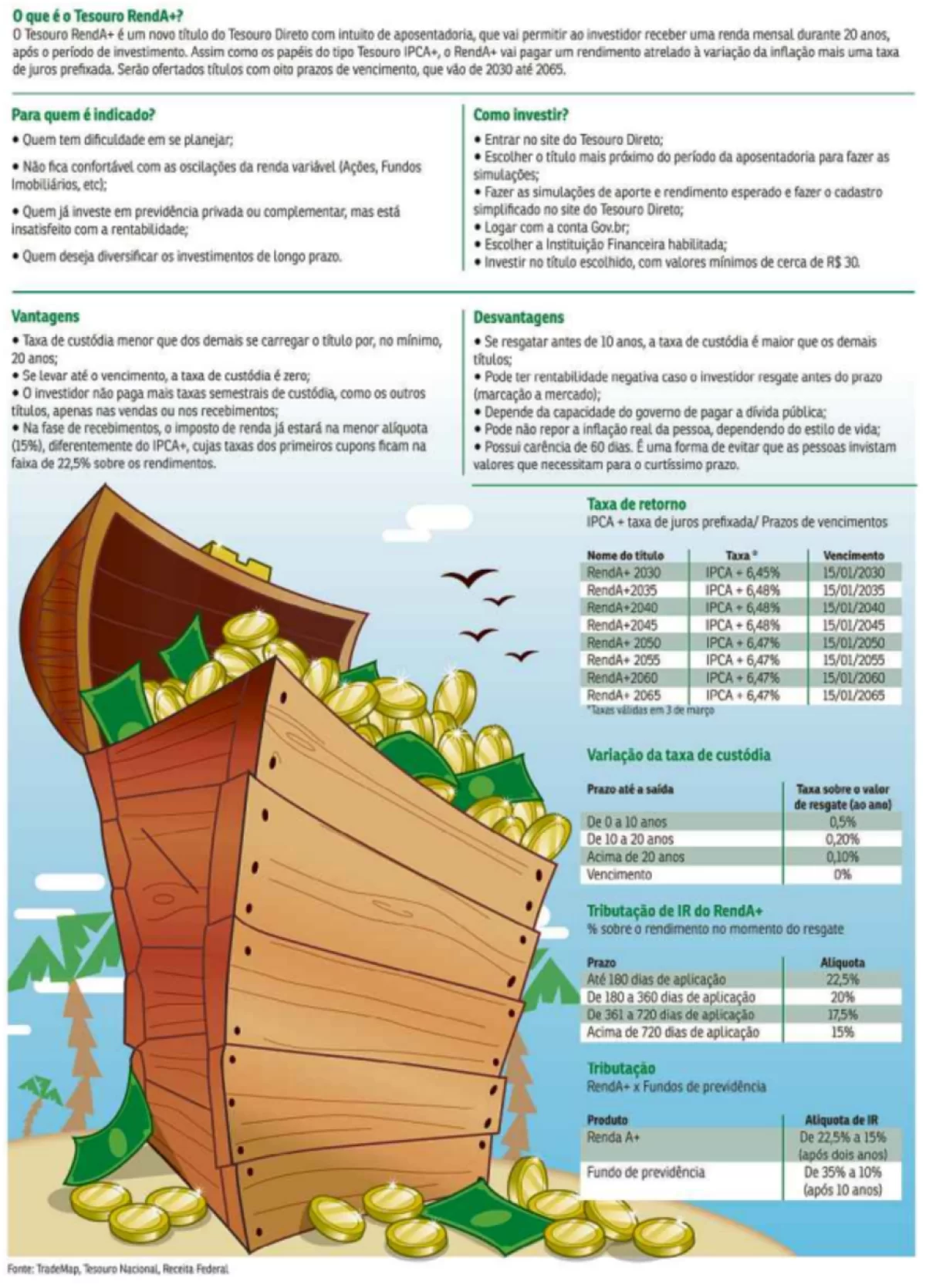

Por: Rafaela Gonçalves – Correio Braziliense – Garantir uma aposentadoria tranquila é o desejo da maioria das pessoas. Para atender esse objetivo, o Tesouro Nacional começou a negociar na semana passada um novo título do Tesouro Direto: o Tesouro RendA . Criado com o propósito de facilitar o planejamento para a aposentadoria, o papel tem o valor mínimo R$ 30 para aplicação e possibilita ao investidor receber uma renda mensal por 20 anos após o período de investimento.

Assim como os papéis do tipo Tesouro IPCA , o RendA vai pagar um rendimento atrelado à variação da inflação mais uma taxa de juros prefixada, tornando-se mais uma opção para quem quer inter uma renda extra aos pagamentos do Instituto Nacional do Seguro Social (INSS), de forma similar à previdência privada.

Segundo o educador e consultor financeiro Jônatas Bueno, o título é uma boa alternativa para quem tem um perfil mais conservador, está pensando em começar a investir e tem pouca instrução sobre o assunto. “É um instrumento muito simples e prático de usar, que garante uma renda corrigida pela inflação, e muito seguro. Quem carregar o investimento até o vencimento, usufruirá de 20 anos de renda”, afirmou.

De acordo com ele, o RendA é indicado justamente para quem tem dificuldade de se planejar. “É para o perfil de quem não tem interesse em estudar sobre investimentos e também para quem não fica confortável com as oscilações da renda variável, por meio de ações, fundos imobiliários, etc. Também é uma alternativa para quem já investe em previdência privada ou complementar, mas está insatisfeito com a rentabilidade, ou quem deseja diversificar os investimentos de longo prazo”, disse.

A primeira vantagem, de acordo com analistas, é a facilidade e o baixo custo do investimento, já que o investidor pode aplicar a partir de R$ 30 por mês e garantir uma remuneração que o protege da alta da inflação. O papel também tem um custo menor que o de um fundo de previdência, já que não cobra taxa de administração. Outro aspecto positivo está na liquidez, pois o investidor pode vender o título a qualquer momento após 60 dias da data da compra.

|

|

Foto: Arte – Thiago Fagundes

|

Entre as desvantagens, está o fato de o investidor não poder abater o investimento do Imposto de Renda, o que é possível para os planos de previdência do tipo PGBL (Plano Gerador de Benefício Livre). “Há outros pontos negativos, se o investidor resgatar antes de 10 anos, por exemplo, a taxa de custódia é maior que a dos demais títulos. Ele também pode ter rentabilidade negativa caso o resgate seja feito antes do prazo de marcação”, explicou Bueno. Ele destacou que, apesar de ser um investimento de baixo risco, os papéis também podem sofrer com volatilidade, devido a marcação à mercado.

Diferentemente dos demais títulos do Tesouro, em que o pagamento é feito de uma vez, o RendA remunera o investidor no decorrer do prazo do contrato, a partir de uma determinada data escolhida para o início dos recebimentos. Ao adquirir o título, o investidor terá de escolher uma entre oito datas disponíveis para o vencimento do ativo: 2030, 2035, 2040, 2045, 2050, 2055, 2060 e 2065. A data funciona como o “início da aposentadoria”, pois a partir dela é que o Tesouro realiza o pagamento por meio de amortizações em parcelas mensais iguais.

A remuneração dependerá de quantos papéis forem comprados até a data de conversão, momento em que o investidor começa a receber sua renda acumulada. Quanto mais títulos, maior a renda mensal. De acordo com o Tesouro, o investidor poderá fazer o agendamento de compras mensais para acumular mais títulos.

Davi Ramos, CEO e sócio-fundador da Vante Invest, destacou algumas diferenças entre o RendA e demais títulos do Tesouro Direto. “Uma delas é a forma de receber o seu investimento. Nos títulos normais, o investidor aplica e recebe o valor investido, corrigido pelos juros contratuais no vencimento do título e pode haver também pagamentos semestrais de juros, mas não o montante reajustado do investimento. No caso do RendA , o investidor coloca um pouco todo o mês e, chegada a idade de aposentadoria escolhida, recebe uma parcela do montante total acumulado na forma de renda mensal por 20 anos”, afirmou.

Outra diferença é a taxa de custódia que incide sobre o montante investido. Nos títulos convencionais, ela é de 0,2% ao ano. No Tesouro RendA , essa taxa varia conforme o tempo em que o investidor mantiver o título, a renda que ele receber, e essa cobrança só é feita no ato do resgate.

Como investir

A plataforma do Tesouro simula o valor necessário de aplicação mensal para obtenção da renda pretendida no vencimento. Basta responder a três perguntas e o simulador indica o título mais apropriado para realizar os investimentos mensais. Entre as questões estão a idade do investidor, com quantos anos quer se aposentar e qual o valor ideal para a renda extra no futuro. Se o poupador já tiver recursos disponíveis e quiser começar a investir com um aporte inicial maior, também é possível.

Para o economista Diego Hernandez, fundador da Ativo Investimentos, a simulação facilita a visualização do alcance da renda extra. “Isso ilustra o que é possível obter e estimula o investidor a perseguir tais metas. Nesse aspecto, ressaltamos apenas que o investidor deve levar em conta que seu poder de compra hoje não será o mesmo de amanhã. Ou seja, se você pretende ter uma renda de R$ 5 mil, saiba que, daqui 10 ou 15 anos, essa renda não comprará a mesma cesta de bens que o compra hoje; portanto ao escolher o valor pretendido no futuro, coloque sempre na conta a correção da inflação”, observou.

Hernandez destacou que outro aspecto desse título que deve ser levado em consideração é que, após o período de acumulação, ele devolve ao investidor parcelas sempre em 240 meses que esgotam completamente juros e amortização. “Ou seja, o investidor ‘consome’ 100% do valor investido, chegando a zero. Dessa forma o investidor deve ficar atento, pois todas as estratégias de poupança para a aposentadoria devem levar em conta a não utilização do principal ou se o for, a mínima possível para não correr o risco de esgotamento de patrimônio em um período de preservação de capital”, avaliou. “Uma vez analisados esses pontos, classificamos o título como positivo para a carteira do investidor de longo prazo, principalmente aquele que hoje vê a poupança como forma de investimento, que, atualmente, nem a inflação tem pago”, acrescentou.

Diversificação

O papel Tesouro RendA é uma alternativa para o investidor aplicar a reserva de recursos para a aposentadoria, mas não é a única. “Para quem quer começar a poupar pensando na aposentadoria, é importante pensar no longo prazo e buscar diversificar os investimentos. Assim, a pessoa não fica dependendo só do governo, seja pelo INSS ou pela pensão no Tesouro Direto. A melhor alternativa para ter mais rentabilidade e proteção é não aplicar tudo em um só lugar”, destaca o educador e consultor financeiro Jônatas Bueno.

Ao diversificar a carteira de investimentos, Bueno afirma que é possível ter mais segurança. “Ao apostar em diversos ativos, a pessoa fica mais protegida a longo prazo. Se acontecer, por acaso, o que aconteceu agora com as Lojas Americanas, por exemplo, que, para o pequeno investidor, é algo impossível de prever, a pessoa fica protegida, porque tem outro investimento que pode se rentabilizar e compensar aquele prejuízo”, aconselha.